익_24a3zy

3.7k

20.09.27

익_24a3zy

3.7k

20.09.27

빅히트엔터테인먼트가 올해 코스피 상장 추진 기업 중 가장 높은 수요예측 경쟁률을 기록했다. 지난 6월 SK바이오팜 경쟁률(836대1)도 훌쩍 뛰어넘었는데 국민연금 등 유력 기관들이 대거 청약에 참여하며 공모가를 희망범위 상단인 13만5,000원으로 결정했다.

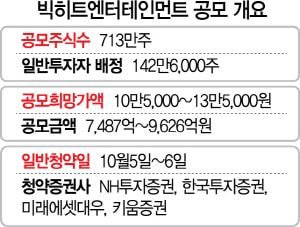

27일 투자은행(IB) 업계에 따르면 지난 24~25일 기관투자가를 대상으로 진행된 빅히트 기업공개(IPO) 수요예측 경쟁률이 약 1,100대1로 집계됐다. 수요예측은 전체 공모주식 수 713만주 중 기관에 배정된 427만8,000주에 대한 청약 절차다. 빅히트는 28일 공모가를 최종 발표한 뒤 다음달 5~6일 일반투자자 대상 청약을 진행할 계획이다.

IPO 업계는 당초 예상보다 많은 기관들이 빅히트 수요예측에 참여한 것으로 보고 있다. 당초 매출의 90% 가량이 방탄소년단(BTS)에 편중돼 기업가치 논란이 있었지만 SK바이오팜·카카오게임즈를 잇는 올해 마지막 상장 대어라는 점이 수요예측 흥행에 불을 지폈다는 분석이다. 시가총액이 큰 공모주의 경우 기관들이 배정받는 금액도 많기 때문에 수익률이 높지 않아도 수익이 클 수 있다. 여기에 공모주를 받기만 하면 높은 수익률이 기대된다는 분석도 있다. 증권사들은 빅히트의 목표주가를 16만원에서 최대 38만원까지 제시하고 있는데 공모가 상단대비 18%에서 100% 이상의 주가 상승 여력이 있다는 의미다.

단순히 참여 기관 수만 많았던 것은 아니다. 국내 국민연금 뿐 아니라 싱가포르투자청(GIC)과 블랙록 등 유력 해외 기관들이 수요예측에 참여했으며 상장 후 일정 기간 주식을 팔지 않겠다는 의무보유를 확약한 기관도 40% 이상인 것으로 전해졌다. 수요예측 흥행에 공모가는 희망범위 상단(13만5,000원)이 유력하다. 28일 공시를 통해 최종 공모가를 발표할 계획인데 내부적으로 공모가를 확정한 것으로 알려졌다. 13만5,000원 이상으로 결정할 수도 있지만 최근 상장기업들의 주가 변동성이 큰 만큼 당초 제시한 범위 내에서 결정한 것으로 분석된다.

한편 빅히트는 다음달 5~6일 일반투자자 대상 청약을 진행한다. 일반 청약은 대표주관사인 NH투자증권(64만8,182주)·한국투자증권(55만5,584주), 공동주관사인 미래에셋대우(18만5,195주)와 인수단인 키움증권(3만7,039주)을 통해 가능하다. 카카오게임즈가 보유 중인 청약증거금 기록을 깰 수 있을지도 관심거리다. 카카오게임즈는 약 59조원의 증거금으로 역대 최다 증거금 기록을 보유하고 있는데 빅히트의 청약 경쟁률이 625대1을 넘기면 증거금도 60조원 이상이 된다